1、信息概要模块

这部分主要是对个人信用信息情况进行汇总,如果有“信贷交易信息违约概要”信息,具体指资产处置信息、垫款信息、呆账信息、逾期(透支)信息、电信等后付费业务欠费信息、强制执行等负面的公共信息。

那就说明征信报告有不良记录,合不合格由查询该征信报告的金融机构说了算,征信中心不对个人信息做任何评价。

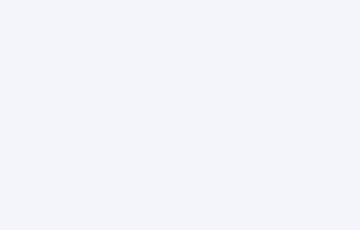

2、信贷交易信息明细

这部分就是将每个贷款账户、信用卡账户进行明细说明,看到底是哪个账户有逾期、当前是否逾期、逾期多少期、逾期金额多少、贷款五级分类什么级别等等。

通常来说,当前正处于逾期状态、有呆账/止付/担保人代偿、最近5年有连续3期逾期或累计6期逾期、贷款五级分类为次级/可疑/损失类的征信报告,基本上就是不合格的,很难通过金融机构的信贷审批。

3、非信贷交易信息明细

这部分是针对电信欠费、水电燃气欠费的明细说明,对于很多没有信贷交易信息的个人来说,这部分内容就是比较有效的替代数据,能帮助金融机构判断一个人的信用状况。

若有欠费欠缴记录,那么金融机构对个人信用状况的评价就是负面的,至于合不合格,关键是看金融机构的综合评估。

4、公共信息明细

这部分的负面记录主要是指欠税信息、民事判决信息、强制执行信息、行政处罚信息这几类,如果征信报告上有这些负面记录,那么对于金融机构的信贷审批就是不利的,尤其是有强制执行记录的,基本上可以判定为不合格。

5、查询记录明细

这部分主要记录了查询日期、查询机构、查询原因以及查询次数,本是一个中性记录,但若在一段时间内,征信报告因贷款审批、信用卡审批被不同金融机构多次查询,且又没有得到新的贷款或信用卡,那就说明个人这段时间申贷、申卡均未成功,于是就间接性的产生了负面影响。