首先是有政策风险。中国居民个人住房贷款的首付比例是由央行统一进行宏观调控的。通过民间二次借贷的方式支付首付,使不符合条件的购房者也能向银行贷款,相当于越过了金融贷款审核的门槛,中间存在一定的骗贷嫌疑,不符合相关政策。

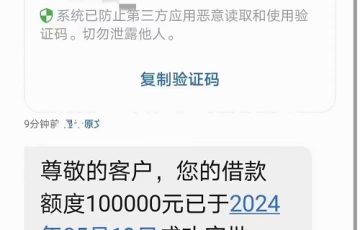

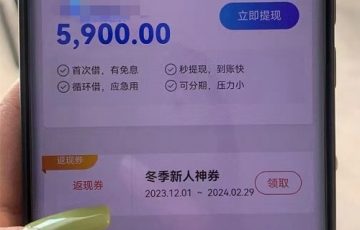

其次,增加了银行授权的风险。这类互联网金融“首付贷”产品处于监管的真空区间,央行征信系统对这类贷款亦无数据,这意味着购房者在银行办理抵押贷款时,银行并不清楚是否申请了“首付贷”产品。

第三,放大了房地产市场的风险。一旦有了“首付贷”,购房者杠杆率过高,一旦未来房价下跌,很可能资不抵债,进而引发违约率上升。而且,“首付贷”也可能造成逆向选择问题,导致大量没有购房能力的购房者冲动购房,增加潜在风险,这种现象在深圳等房价上涨预期强烈的地区尤为显著。

贷款买房都需要什么费用

1、房屋贷款保险费:该险种保险标的一般是指一次性付款或抵押贷款购买的产权房屋,只保房屋框架。负责赔偿因火灾、爆炸、洪水、泥石流等对房屋造成的损坏。保险费率方面,各保险公司并无太大区别。有银行表示,通常都是公积金贷款才强制购买保险,一般的商业贷款有的可以不买。

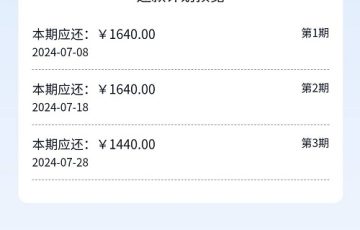

2、房贷利息费用:贷款买房需要向银行支付一定的利息,贷款利息通常由首付金额、还款方式、贷款年限、贷款利率等几种因素决定。

3、房产评估费:所谓“房产评估费”是指银行在审核贷款时,对购房者抵押的房屋价值进行评估,以控制贷款风险,一般由第三方机构进行评估。在上海、北京、南京等多个城市,向购房者收取房产评估费是普遍现象。多数银行将房产评估作为贷款的前置条件,并要求贷款申请人承担评估费,由评估公司收取,收费标准为房价的1‰—5‰不等。

4、抵押登记费:有一笔被称为“抵押登记费”的费用常常需要自掏腰包——住房每套80元,非住房每套550元。然而很多人不知道,这笔钱只能向房屋抵押权人银行或者开发商收取。